Finance for Future: Klimaschutz durch Geldanlage

Klima- und Umweltschutz gehören zu den größten Herausforderungen für die Weltwirtschaft, bergen aber auch enormes Potenzial für Anleger: Nachhaltigkeit ist eine Investition in die Zukunft.

Die Friday-for-Future-Generation der Jungen hat genug. Sie will keine leeren Versprechen mehr, sondern endlich koordinierte und einschneidende Maßnahmen sehen, um den Klimawandel entschlossen zu bekämpfen und die vom Menschen verursachte Erderwärmung bei 1,5 Grad einzudämmen.

Die Jungen fordern dafür einen nachhaltigen Umgang mit Ressourcen ein. Sie wollen, dass klimaschädliches Verhalten sanktioniert wird und auf breiter Ebene ein Umdenken in der Gesellschaft und der Wirtschaft erreichen. Und sie fordern nicht nur, sie sind auch selbst bereit, auf Annehmlichkeiten zu verzichten, wenn diese der Umwelt und dem Klima schaden. Auf Flugreisen etwa oder das eigene Auto.

Mobilität ist tatsächlich ein besonders kritischer Faktor in Zusammenhang mit dem Klimawandel. In Europa geht etwa rund ein Drittel der CO2-Emissionen geht darauf zurück. Autos mit Verbrennungsmotoren oder Flugreisen stehen daher auf der schwarzen Liste. Die EU Kommission hat bereits festgelegt, dass innerhalb der Union ab 2035 keine Neuwägen mit Verbrennungsmotoren mehr zugelassen werden dürfen.

Eine weitreichende Entscheidung, die sich auch an den Finanzmärkten widerspiegelt. Die Aktie des E-Auto-Pioniers Tesla (US88160R1014) ist dafür ein Musterbeispiel. Sie hat sich in den vergangenen zwei Jahren von rund 60 Euro auf über 1.000 Euro verteuert. Mit der Performance von Tesla kann zwar kaum ein weiteres Unternehmen mithalten, dennoch steht sie für eine eindeutige Entwicklung: Innovation, gepaart mit Nachhaltigkeit hat auf den Finanzmärkten ein enormes Potenzial.

Finanzmarkt als Hebel

Wege mit öffentlichen Verkehrsmitteln, der Bahn, dem Fahrrad oder zu Fuß zurückzulegen ist zweifellos gut für das Klima. So wie das auch andere Ansätze der Friday-for-Future-Generation sind. Die schonende Nutzung von Ressourcen, die Abkehr von der Wegwerf-Gesellschaft. Reparieren, Recyling oder Upcycling, Vermeidung von Verpackungen, speziell wenn sie aus Plastik und anderen Kunststoffen bestehen, Wert auf Regionalität und Saisonalität legen.

Mit dem Hebel, den die Finanzindustrie zur Verringerung der Treibhausgase und zum Schutz der Umwelt einsetzen kann, kann jedoch noch mehr erreicht werden. Manfred Nosek, Leiter von Bank Direkt, dem Onlinebroker der Raiffeisenlandesbank Oberösterreich, weiß, dass die junge Generation und die der jüngeren Anleger auch das schon erkannt haben. Auch was die eigene Zukunftsvorsorge betrifft. Nosek: „Gerade junge Erwachsene sind für das Thema nachhaltige Geldanlage durch Fridays for Future sehr offen.“

Der Zinseszinseffekt und die langfristig gesehen sehr positiven Renditen eröffnen den jüngeren Anlegern große Chancen, mit solchen nachhaltigen Investments auch nachhaltig vorzusorgen. „Beim Fondssparen genügen bekanntlich schon 50 Euro pro Monat, um regelmäßig in nachhaltige Fonds zu investieren. Das ist die passende Anlagemöglichkeit für junge Menschen, die mit ihrer Veranlagung auch eine Verbesserung für die Umwelt erreichen wollen“, betont Nosek.

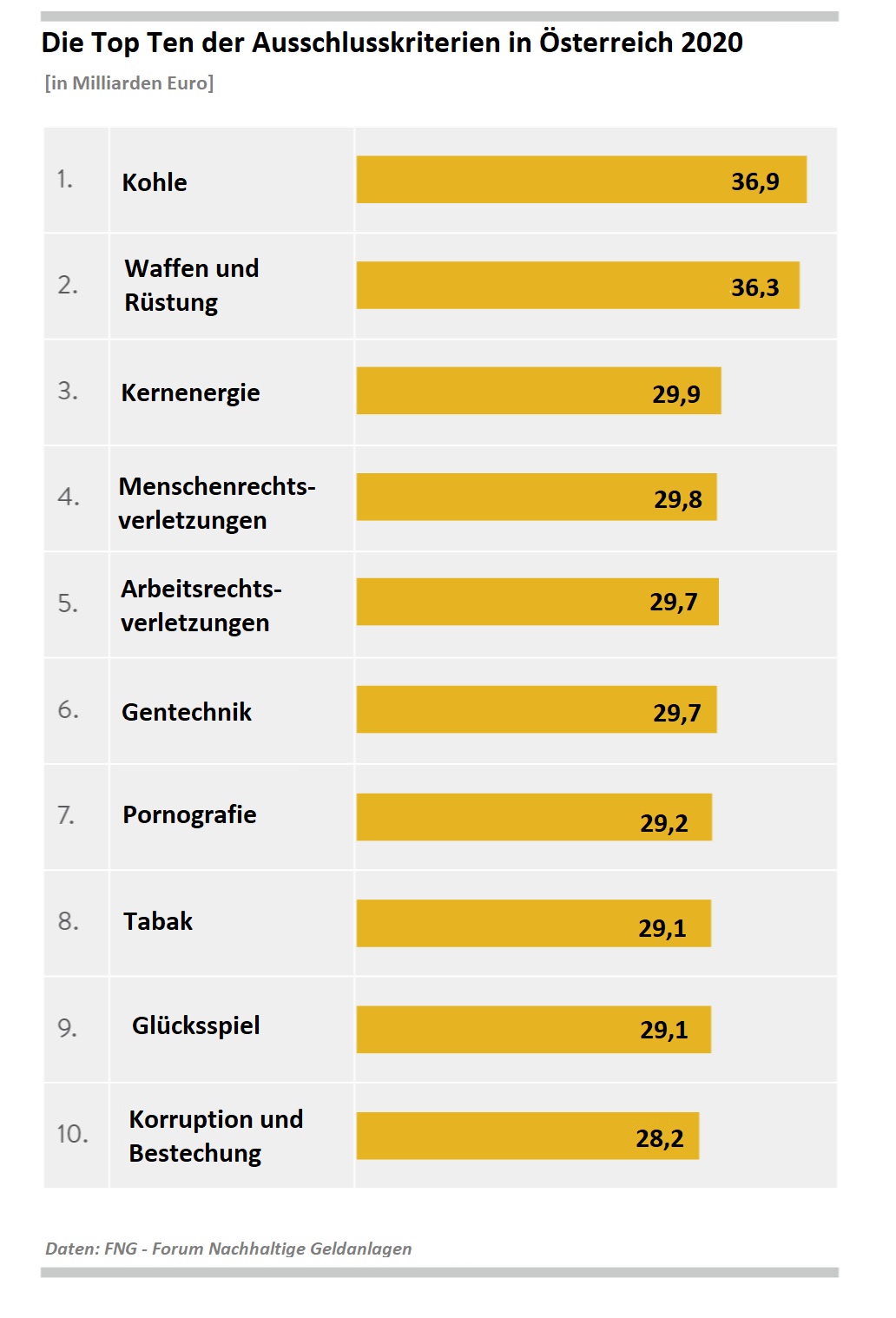

Allein in Österreich sind bereits mehr als 17 Milliarden Euro in Fonds angelegt, die sich an Nachhaltigkeitskriterien (ESG-Kriterien) orientieren Tendenz stark steigend, wie Florian Hauer, Nachhaltigkeitsbeauftragter bei Kepler, der Fondsgesellschaft der RLB OÖ weiß. Er erklärt: „Wir verzeichnen eindeutig vermehrte Nachfrage nach Informationen und Produkten zu nachhaltigen Veranlagungen.“

Beratung gegen Greenwashing

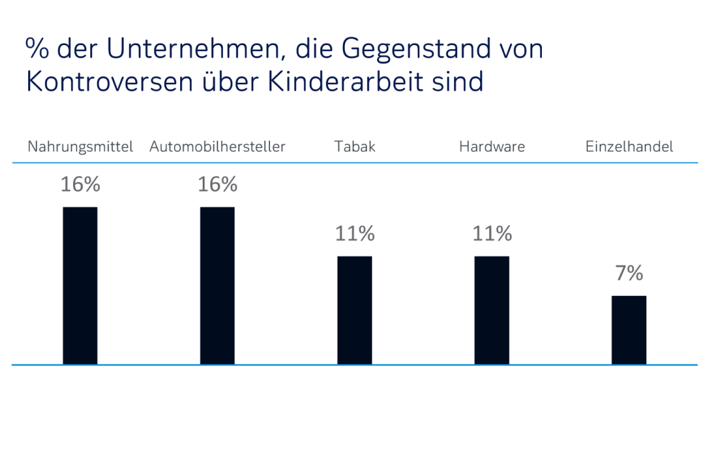

Aber gerade junge Menschen sind besonders kritisch. Oft wird -zu Recht – bemängelt, dass der Begriff „nachhaltige Veranlagung“ sehr breit ausgelegt wird. Und oft sind Aktien von Unternehmen in sogenannten grünen Fonds zu finden, deren ökologischer Fußabdruck eher schwarz ist.

Nachdem die EU-Kommission in ihrer Taxonomieverordnung für nachhaltige Investments auch Unternehmen aufgenommen hat, die im Bereich Kernenergie tätig sind, ist die Skepsis noch größer geworden. Der Begriff des „Greenwashings“, also des Vortäuschens von Nachhaltigkeit, schwebt zunehmend über manch grüner Anlage.

Stefan Walde, Leiter des Portfoliomanagements bei der Hypo Tirol Bank meint daher: „Aus Sicht der Anleger wäre es zu begrüßen, eine Unterscheidung zwischen CO2-armen, klimaneutralen und umweltschonenden Veranlagungen einzuführen. Dann wäre es leichter nachvollziehbar, warum beispielsweise Kernenergie in einem CO2-armen Investment enthalten ist, aber nicht in einem umweltschonenden.“

Um „echtes“ Grün von „eingefärbtem“ Grün unterscheiden zu können ist Beratung der beste Weg. Ab Mitte 2022 sind Banken auch verpflichtet, Kunden entsprechend aufzuklären und über die Nachhaltigkeit von Finanzprodukten Auskunft zu geben. Für seriöse Banker wie Walde gehört diese Pflicht schon seit längerem zur Kür – auch im Sinne einer nachhaltigen Kundenbindung. Walde: „So wie die Bestimmung des angestrebten Chancen-Risiko-Verhältnisses mit den Kunden für eine Veranlagung grundlegend ist, wird es das Thema Nachhaltigkeit. Denn die Erkenntnis, dass auch Kapitalgeschäfte handfeste Auswirkungen auf Mensch und Natur haben, setzt sich bei Anlegern erfreulicherweise immer mehr durch. Und das ist gut so!“