Die zehn Gebote für Anleger: Investieren statt spekulieren

Vermögen in Wertpapiere anzulegen will gelernt sein. Um erfolgreich an der Börse zu investieren, gilt es zehn Gebote zu beherzigen. Ein Leitfaden für Anleger.

1. Du sollst Basiswissen erwerben

Wer kein Verständnis für wirtschaftliche Zusammenhänge hat, sollte die Finger von jeder Form von Investment lassen und auf die Expertise von Beratern setzen. Ratsam ist es, mehrere Meinungen einzuholen und vielleicht sogar die Summe, die für Anlagezwecke bereitsteht, zwei oder mehreren Banken anzuvertrauen.

2. Du sollst dein Investment verstehen

Wer sich zum Kauf von Aktien, Anleihen oder auch Fonds entschließt, soll das Geschäftsmodell oder die betreffenden Produkte verstehen und für gut befinden, sonst ist ja auch die Einschätzung von Chancen und Risiken nicht möglich.

Im Besonderen gilt das für Aktien, aber auch bei Fonds sollte man sich um die Anlagestrategie kümmern. So ließ sich etwa der Milliardenbetrüger Bernie Madoff nie in die Karten schauen – ihr Vertrauen auf eine „geheime, aber geniale“ Anlagestrategie bezahlten Anleger mit hohen Verlusten.

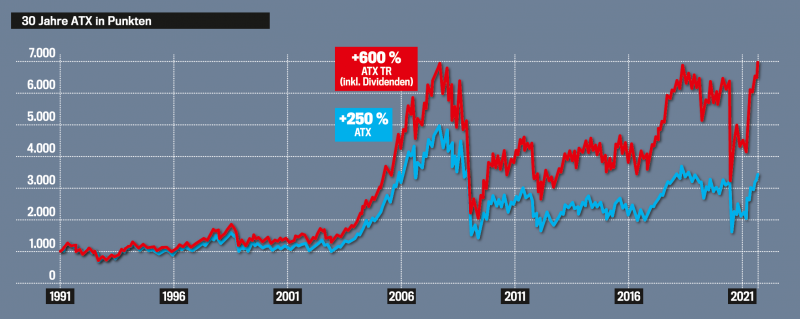

3. Du sollst investieren

Die sichersten Verluste erleiden Konsumenten derzeit, wenn sie ihr Geld nicht investieren, sondern am Sparbuch liegen lassen. Selbst die derzeit relativ geringe Inflation kosten Sparbuchinhaber jährlich Milliardenbeträge – und einiges spricht dafür, dass die Inflation steigt. Es gilt die Faustregel: sechs Monate Einkommen bzw. monatlicher Finanzbedarf am Konto, Rest angelegt.

4. Du sollst dein Nervengerüst kennenlernen

Banken verwenden einige Mühe darauf, die Risikobereitschaft ihrer Klientel kennenzulernen. Wer in Aktien investiert, sollte sich darüber im Klaren sein, dass Verluste bis in die Gegend von 50 Prozent immer wieder vorkommen und dass sich auch Totalverluste bei Einzeltiteln ereignen. Wer da die Nerven wegwirft, sollte zumindest nicht sein gesamtes Vermögen in Aktien anlegen.

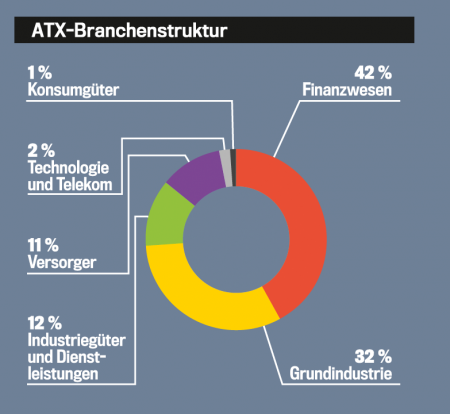

5. Du sollst nicht alle Eier in ein Nest legen

Wer sich dazu entschlossen hat, Aktien zu kaufen, sollte möglichst breit streuen. Weniger als zehn Aktien bedeutet, dass die Pleite eines Unternehmens bereits ein merkliches Loch ins Portfolio reißt.

Allerdings muss jeder Anleger selbst entscheiden, über wie viele Positionen er sich laufend informieren kann. Fonds sind eine Alternative, die zumindest eine breite Streuung garantieren.

6. Du sollst deine Verluste begrenzen

Wenn eine Aktie einmal abstürzt oder das Unternehmen in Schräglage gerät, macht es wenig Sinn, darauf zu warten, ob es sich vielleicht doch irgendwann erholt. Stimmt, die Realisierung von Verlusten ist schmerzhaft und man sträubt sich oft dagegen, aber auch in Börsensachen gilt der Satz: „Besser ein Ende mit Schrecken als ein Schrecken ohne Ende.“ Das verbliebene Geld kann wieder in gewinnbringenden Investments angelegt werden.

7. Du sollst bei Geschenken vorsichtig sein

Der amerikanische Wirtschaftsnobelpreisträger Milton Friedman zitierte häufig den Satz: „There ain’t no such thing as a free lunch“ – etwa: „So etwas wie ein Gratisessen gibt es nicht.“ Soll heißen: Wenn man etwas geschenkt bekommt, gibt es meist einen Hintergedanken. Gratisbörseninformation versucht immer wieder, unbedarfte Anleger in Investments zu locken, von denen der Urheber der Gratisinfo in irgendeiner Weise selbst profitiert. Also: Achtung bei „Geschenken“!

8. Du sollst deine Gewinne in trockene Tücher bringen

Vom Kauf einer Aktien, einer Anleihe oder anderer Assets wird niemand reich. Erst durch den Verkauf wird ein Gewinn, der bis dahin bloß auf dem Papier existiert, „real“. Stimmt schon, es ist ein wenig ärgerlich, wenn die Aktie oder die Goldposition dann noch weiter steigt, doch je höher eine Notierung steigt, umso größer wird auch die Gefahr eines Rückschlags.

9. Du sollst keinen Insidertipps auf den Leim gehen

Manchmal hat man Glück: Ein Bekannter, der bei einer börsennotierten Firma arbeitet und erfahren hat, dass eine tolle Akquisition bevorsteht, erzählt davon. Oder man erfährt im Kaffeehaus am Nebentisch von einem interessanten Deal.

Aber Achtung: Wer auf solche „heißen Tipps“ hört, begibt sich in (möglicherweise sogar juristische) Gefahr. Oft sind das reine Blindgänger. Also wenn überhaupt, setzen Sie nicht mehr darauf als auf jedes andere Investment, das Sie für interessant befinden.

10. Du sollst nicht an Veränderung glauben

Natürlich, das Leben – auch jenes an der Börse – besteht aus Veränderung, und stetig wechseln die Favoriten. Doch zu den gefährlichsten Sätzen für Anleger zählt: „This time everything is different“.

Etwa 2001 vor dem Platzen der „Dotcom-Bubble“. Damals gab es Begriffe wie „Cash-Burn-Rate„. Da wurde es doch tatsächlich als positiv gesehen, wenn ein Unternehmen rasch Geld verbrannte! Das sei eben der neue Indikator für rasches Wachstum. Das Ergebnis ist bekannt – daran, dass ein Unternehmen letztlich nur überleben kann, wenn es Gewinn erzielt, hat sich seit Hunderten Jahren nichts geändert.